20 out 2008

Notícias

Dimas Guedes

Foto publicada na Revista 20 Anos CNTM

Indústria de janeiro a Julho de 2008

No acumulado do ano, a indústria brasileira alcançou resultados positivos. Nos primeiros sete meses de 2008, a indústria geral teve um desempenho de 6,6%. Na indústria de transformação o crescimento acumulado do ano foi semelhante ao da indústria geral 6,6%.

Dentre os ramos em expansão da indústria de transformação, merecem destaque os seguintes: outros equipamentos de transporte (32,5%), setor de veículos automotores (18,4%), máquinas e equipamentos (10,0%), metalúrgica básica (7,9%).

No acumulado de 12 meses, a indústria geral cresceu 6,8 enquanto a indústria de transformação apresentou um incremento de 6,9%.

Dentre os ramos em expansão, da indústria de transformação, merecem destaque os seguintes: outros equipamentos de transporte (24,1%), setor de veículos automotores (19,7%), máquinas e equipamentos (13,27%), equipamentos de instrumentação médico-hospitalar (12,7%), máquinas e aparelhos e materiais elétricos (11,24%).

Pessoal Ocupado, Folha de Pagamento e Número de Horas Pagas

No indicador acumulado no ano, o nível de emprego na indústria foi 2,8% maior que em igual período do ano passado. Na indústria de transformação o nível de pessoal ocupado cresceu 2,79%, nível muito próximo ao desempenhado pela da indústria geral. Em relação ao valor da folha de pagamento real dos trabalhadores, os resultados apresentaram um crescimento de 6,5% na indústria geral e de 6,6% na indústria de transformação, desempenho ligeiramente superior à indústria geral. Ainda na mesma base de comparação, o número de horas pagas aos trabalhadores teve acréscimo na indústria geral de 2,7%, já na indústria de transformação o número de horas pagas cresceu 2,6%.

No indicador acumulado em 12 meses, o nível de emprego na indústria em julho foi 2,9% maior que em igual período do ano passado. Na indústria de transformação o nível de pessoal ocupado, foi semelhante ao da indústria geral (2,9%). O valor da folha de pagamento real dos trabalhadores apresentou um incremento de 6,3% na indústria geral e de 6,2% na indústria de transformação. Por outro lado, o número de horas pagas aos trabalhadores da indústria teve acréscimo de 2,6% indústria geral, já indústria de transformação o número de horas pagas cresceu 2,5%.

DESEMPENHO DO SETOR ELETROELETRÔNICO

O setor eletroeletrônico é composto por oito ramos ou subsetores: Automação industrial, componentes elétricos eletrônicos, equipamentos industriais, geração, transmissão e distribuição de energia elétrica, informática, material elétrico de instalação, telecomunicações e utilidades domésticas. Essa diversificação reúne segmentos que, por um lado cresceram 33% no período analisado e, por outro, segmentos que apresentaram perdas de 8%.

FATURAMENTO DO SETOR

Faturamento do Setor – 2007

O faturamento do setor Eletroeletrônico em 2007 cresceu 7,3% frente a 2006, conquanto, os seguintes ramos, apresentaram desempenho bem acima da variação do setor: equipamentos industriais (16,6%); geração transmissão e distribuição-GTD (15,6%) e automação industrial (14,3%). Entretanto, os ramos de telecomunicações e utilidades domésticas apresentaram um desempenho abaixo da média setorial. O ramo de utilidades domésticas por exemplo, apresentou um desempenho negativo de 4,8%.

Esse crescimento, em grande parte é atribuído a aos investimentos em infra-estrutura no País e a expansão do mercado interno. No primeiro caso os investimentos na construção civil, saneamento, energia elétrica e na tecnologia da informação (expansão de redes informática) contribuíram muito para esse desempenho. No segundo caso, a combinação dos seguintes fatores: aumento da renda, aumento do nível de emprego, aumento do crédito e redução das taxas de juros, fizeram o mercado interno expandir proporcionando aumento das vendas.

Comparando o desempenho de 2007 frente ao inicio da década (2000), os resultados são expressivos, com o setor apresentando um crescimento de 120,6%. O ramo de automação industrial foi o que mais cresceu, seu faturamento representou uma evolução de 214%. Outros ramos tiveram expansão acima da média do segmento: equipamentos industriais (196,8%), geração, transmissão e distribuição (195,9 %), informática (145,4%).

A utilização da capacidade produtiva do setor atingiu 91% em 2007. Esse desempenho ficou 3 pontos percentuais acima do resultado registrado em 2006 (88%).

Faturamento do Setor no Primeiro Semestre de 2008

O faturamento do setor eletroeletrônico, no primeiro semestre de 2008, cresceu 11% na comparação com o mesmo período do ano passado. Na comparação por ramos, quatro deles registraram crescimento positivo e acima dos resultados do setor, respectivamente: telecomunicações (33%), automação industrial (17%), equipamentos industriais (12%), GTD (12%). Outros quatro tiveram desempenho abaixo do setor, sendo que dois deles, utilidades domésticas e componentes, tiveram desempenho negativo (ver tabela baixo).

BALANÇA COMERCIAL DO SETOR ELETROELETRÔNICO – 2007

Balança Comercial 2007

O comportamento da balança comercial do setor, na série histórica de 2000-2007 tem registrado déficits em toda a série, entretanto, os dados de 2007 e os dados preliminares de 2008, apontam para um contraste cada vez maior entre importações e exportações. A manutenção do câmbio em níveis atuais por um lado, dificulta as exportações, por outro, favorece as importações, que exerce forte concorrência à produção nacional.

O comportamento da balança comercial no primeiro semestre de 2008 registrou um déficit de US$12,67 bilhões. Em outras palavras, as importações no primeiro semestre de 2008 superaram as exportações em 12,67 bilhões de dólares, cerca de 65% acima do resultado registrado no mesmo período de 2007 (US$ 7, 6 bilhões).

Importações

No acumulado de janeiro a julho de 2008, as importações do setor eletroeletrônico atingiram US$ 18,4 bilhões, esse desempenho representou um crescimento de 43,3% frente ao mesmo período de 2007. Dentre os ramos que contribuíram para esse comportamento, merecem destaques: telecomunicações (76,8%) equipamentos industriais (54,9%), e material de instalação (45,1%). Vale destacar que o ramo que mais importou no primeiro semestre em 2008 foi o de componentes; cerca de 56% do total das importações de toda a cadeia produtiva do setor, veio desse segmento.

Exportações

Por outro lado, as exportações, no mesmo período analisado, também apresentaram resultado acima do registrado no mesmo período de 2007. Na comparação jan-jul/07 frente jan-jul/08, o crescimento foi de 10,7%, somando US$ 5,7 bilhões. Dentre os ramos que contribuíram para esse comportamento, merecem destaques: geração, transmissão e distribuição (53,2%) automação industrial (18,5%), equipamentos industriais (15,5%) e material de instalação (12,7%). Dentre os ramos que mais exportaram em valores absolutos, dois representaram cerca de 60% do total neste primeiro semestre: Componentes (34,3%) e Telecomunicações (26%).

Como ficou demonstrado, o desequilíbrio da balança comercial do setor é acentuado, a supremacia das importações frente às exportações continua grande, e nos últimos dois anos esse quadro se deteriorou. Por exemplo, no comparativo de Janeiro-Julho de 2008 frente ao mesmo período de 2007, enquanto as exportações cresceram 10,7%, as importações cresceram 43,3%.

EMPREGO

Os dados sobre emprego no setor informam que houve um crescimento de 9% em 2007 frente a 2006. Já os dados sobre emprego em julho de 2008 indicam que o número de trabalhadores cresceu 4,4% frente a dezembro de 2007. O estoque de 163 mil empregos formais representa o melhor resultado na série histórica 2000-2007, de sorte que, o resultado de julho/08 frente ao de dezembro de 2000 apresentou uma evolução de 16,4%. Conquanto, se as projeções da ABINEE de crescimento do emprego em 2008 na ordem de 7% (167 mil trabalhadores) se confirmarem, o resultado seria o maior estoque de emprego formal em 13 anos, superando 1996, quando o estoque atingiu 164 mil empregos formais.

Fonte de Consulta:

ABINEE, Panorama Econômico e Desempenho Setorial 2008.

________. Revista ABINEE,Março 2008.

Desempenho do Setor Automotivo

Produção Mundial de autoveículos 2007 O crescimento da produção mundial de autoveículos, entre 2006 e 2007, foi de 5,4%. Dentre os 10 maiores produtores de veículos no mundo, três países tiveram um crescimento que merece destaque, respectivamente: China (22%), índia (14,4%) e Brasil (14,0%). Ainda na análise dos 10 maiores produtores de veículos, os EUA e a França reduziram sua produção respectivamente em 4,5% e 4,7%.

Faturamento da Indústria Automobilística

O faturamento da indústria automobilística brasileira em 2007 foi de 58,2 bilhões de dólares, esse valor representou um crescimento de 20,5% com relação a 2006. Com esse desempenho cresceu a participação do segmento no PIB Industrial, de 15,7% em 2006 para 18% em 2007.

Produção de Veículos

A produção de veículos no Brasil passou de 2,6 milhões de unidades (2006) para 2,9 milhões unidades (2007). Esse desempenho representou um crescimento de 14%, o resultado coloca o país como 7º maior produtor mundial de autoveículos. O cenário do setor é otimista e os dados do primeiro semestre de 2008 apontam para manutenção desse quadro.

Resultados Janeiro a Julho de 2008

Os resultados do setor automotivo referentes aos primeiros sete meses de 2008 são positivos.

A produção de veículos montados e desmontados (CKD) em julho de 2008 foi 3,5% superior ao mês de junho de 2008, e 19,8% superior ao mês de julho de 2007. No comparativo de Janeiro-Julho de 2008 com igual período de 2007, a produção de veículos cresceu 21,8%. A produção de caminhões cresceu acima da produção total nos três períodos analisados: i) comparativo mês a mês (5,9%); ii) comparativo com o mesmo mês do ano anterior (27,7%); iii) comparativo primeiro semestre de 2008 com igual período de 2007 (27,5%), (ver tabela abaixo). A evolução da indústria automobilística, pode ser analisado também na perspectiva mês a mês, na série 2005 – 2008 (gráfico abaixo).

Investimentos do Setor

Para 2008, a intenção de investimentos das montadoras no setor, serão de US$ 2,1 bilhões. Entre 2007 e 2012 há investimentos programados (montadoras e autopeças) de US$ 20 Bilhões. Segundo o Jackson Schneider (Presidente da ANFAVEA) “esse aporte de recurso resultarão em aumento da capacidade de produção,(…) em 2009 devemos chegar a uma capacidade instalada de quatro milhões de veículos/ano. (Conjuntura Econômica – FGV (Jul-08, p.13-14);

Emprego na Indústria Automobilística

O emprego no setor automobilístico divulgado pela Anfavea atingiu em julho de 2008, 129.422 trabalhadores. No comparativo com o mesmo mês do ano anterior o crescimento foi de 13,1%. Vale sublinhar que esse desempenho, representa o maior estoque de trabalhadores desde 1990 quando o emprego chegou 138.374. O emprego do setor no primeiro semestre de 2008 é o melhor dos últimos três anos conforme a tabela e o gráfico abaixo.

Produtividade Física

A produtividade física do setor, mensurada pela produção de veículos por trabalhador, cresceu expressivamente. Na série histórica analisada (2000-2007) a produtividade cresceu cerca de 44%. Na análise ano a ano, a produtividade teve seu maior desempenho nos períodos 2000/01 e 2003/04, alcançando um crescimento médio de 12,6%.

FONTES CONSULTADAS:

ANFAVEA. Associação Nacional dos Fabricantes de Veículos Automotores. Anuário da Indústria automobilística Brasileira, 2008.

___________. Carta da Anfavea, 267, Agosto de 2008.

Desempenho do Setor Autopeças

Desempenho do Setor

Em 2007, o desempenho do setor de Autopeças foi positivo, o faturamento do segmento foi de 35,9 bilhões de dólares, esse resultado representa um crescimento entre 2006 e 2007 de 25,9%. Contudo, se compararmos esse resultado com o resultado de 2000, o faturamento da indústria de autopeças foi superior ao de 170%. A estimativa de faturamento para o setor em 2008 é de crescer 23% superando 44 bilhões de dólares.

A balança comercial da indústria de Autopeças nos primeiros sete meses do ano, apresentou um desempenho negativo, ou deficitário com relação ao mesmo período de 2007. Nos sete primeiros meses de 2008, a balança do setor gerou um déficit de US$ 1,2 bilhões. Em 2007, o mesmo período analisado (jan-jul/07), houve um superávit de US$ 83,9 milhões.

Ainda que as exportações nos primeiros sete meses de 2008 tenham totalizado US$ 6 bilhões, cerca de 19% superior as exportações, no mesmo período de 2007, o volume de importações, foi bem maior, de janeiro-julho de 2008 totalizaram US$ 7,2 bilhões, representando um crescimento de 45,9% frente ao mesmo período em 2007. Ver tabela e figura abaixo:

Nível de Utilização capacidade Instalada da Indústria de Autopeças

O nível de utilização da capacidade instalada do setor, indicador utilizado para determinar os gargalos da indústria, atingiu um nível de 88%, nesse sentido, cresceu expressivamente as expectativas de investimentos no setor. O Sindipeças prevê em 2008 um investimento na ordem de 1,6 bilhões de dólares, representando um crescimento de 18,5% em relação a 2007.

Origem do Capital do Setor Autopeças

Outro aspecto que merece destaque é a composição da origem do capital do setor. O setor de autopeças sofreu forte processo de internacionalização nos anos 90. Em 1994 a maioria do capital da indústria era nacional, em 2007, 81% do capital da indústria de autopeças passou para o capital estrangeiro.

Distribuição Geográfica das Plantas Industriais – Autopeças

Além de ter alterado substancialmente a composição do capital, a indústria de autopeças, alterou bastante sua distribuição geográfica. Em 1997, parte significativa do segmento estava localizado na cidade de São Paulo e no seu entorno, em 2007 cresceu o número de empresas no interior do estado de São Paulo e em outros estados. Dentre os principais motivos alegados para essa mudança, três se destacam: guerra fiscal entre os estados, a alteração geográfica das montadoras de veículos, e a forte atuação dos sindicatos na cidade de São Paulo e na sua circunvizinhança.

Emprego indústria Autopeças

O emprego no setor de autopeças cresceu entre 2006 e 2007, 9,0%, representando um ingresso de 18 mil trabalhadores formais. Em junho de 2008, dados divulgados pelo Sindipeças, apontam que o emprego apresentou seu melhor desempenho desde 1994, atingindo 228 mil pessoas. Nos primeiros seis meses de 2008, foram contratadas formalmente, cerca de 11 mil pessoas, essas contratações representam um crescimento de 5,16%, com relação ao estoque de dezembro de 2007.

FONTES CONSULTADAS:

SINDIPEÇAS. Sindicato Nacional da Indústria de Componentes para Veículos Automotores de Autopeças. Desempenho do Setor de Autopeças, 2008.

____________. Informativo do SINDIPEÇAS. Julho de 2008.

Revista Conjuntura Econômica, FGV, julho de 2008, Vol.62 nº 07.

Desempenho do Setor Siderúrgico

PRODUÇÃO MUNDIAL DE AÇO

A produção mundial de aço cresceu 58% entre 2001 e 2007. Merece destaque nesse desempenho, o rápido crescimento da produção de aço chinesa: o país produziu, em 2001, 151 milhões de toneladas de aço; em 2007 passou a produzir 489 milhões de toneladas, representando um crescimento de 223%. O peso da China nesse segmento é expressivo e vem sendo consolidado desde 2002, quando tinha uma participação de 20% da produção mundial, saltando, em 2007, para 36% (ver gráfico abaixo).

Os dados do primeiro semestre de 2008 permitem afirmar que a China continuará apresentando o mesmo ritmo de crescimento. No comparativo dos dados acumulados no primeiro semestre de 2008 com os dados do mesmo período do ano anterior, os chineses cresceram 9,6%. Outros dois países vêm, também, apresentando excelente desempenho: o Brasil e a Coréia do Sul, com crescimentos de 6,9% e 6,5%, respectivamente. O desempenho dos Coreanos, caso se sustente no segundo semestre, pode levar o país a se tornar o 5º produtor de aço do mundo, ultrapassando a Índia (ver quadro abaixo).

PRODUÇÃO DE AÇO NO BRASIL

O parque siderúrgico brasileiro é composto por 25 usinas, administradas por sete grupos empresariais. São eles:

· ArcelorMittal Brasil – incluindo a

ArcelorMittal Inox Brasil, ArcelorMittal Aços Longos e ArcelorMittal Tubarão;·

Grupo Gerdau;·

CSN;

Como vimos acima, os dados da produção brasileira de aço, no primeiro semestre de 2008, apontam para uma considerável melhoria. Esses resultados refletem, no mercado interno o forte aquecimento da demanda interna, notadamente nos setores: construção civil, automotivo e de bens de capital. O crescimento do Brasil só ficou abaixo do crescimento chinês. Como veremos no item a seguir, os dados de julho ratificam essa performance.

A expansão da indústria siderúrgica de janeiro até junho de 2008 foi alavancada respectivamente, pela produção da Arcelor Mittal, Gerdau, Usiminas/Cosipa, e CSN. A Arcelor Mittal é a líder da produção de aço bruto no Brasil, a produção da empresa representou 32,3% da produção nacional, logo a seguir estão colocadas a Gerdau com 26,1%, Usiminas-Cosipa com 22,8%, CSN com 14,5%, Barra Mansa com 2,1% e as demais, com 2,2% ( ver gráfico abaixo).

Os dados de julho, analisados a seguir, ratificam os dados otimistas do primeiro semestre de 2008. A produção nacional, nos primeiros sete primeiros meses do ano ultrapassou 19 milhões de toneladas, representando um crescimento de 7,6% se comparados aos primeiros sete meses do ano de 2007. Na comparação do mês de julho com o mesmo mês do ano anterior, a produção de aço foi 11,5% superior.

EMPREGO NA SIDERURGIA

O emprego na indústria siderúrgica, segundo os dados do Instituto Brasileiro de Siderurgia, cresceu, entre 2006-2007, cerca de 9,4%. No comparativo com o biênio 2005-2007, o crescimento foi de 24,2%.

O nível do empregados efetivo em atividades siderúrgicas, em junho de 2008, foi de 117.478 trabalhadores, representando um crescimento de 1,5% com relação ao mesmo mês de 2007. Contudo, o efetivo de trabalhadores nas siderúrgicas em junho comparado com o acumulado de 2007 apresentou uma ligeira redução de 0,29%.

RESULTADOS DAS EMPRESAS NO PRIMEIRO SEMESTRE 2008

No primeiro semestre de 2008, os resultados da indústria siderúrgica no país foram positivos. Diante desse desempenho, as projeções para o acumulado do ano são otimistas. Abaixo estão relacionados os resultados sintéticos das principais empresas produtoras de aço no país:

· ARCELOR MITTAL – A maior siderúrgica do mundo, apresentou um desempenho no Brasil, em 2007 que refletiu o aquecimento da demanda de aço interna e externa. A receita líquida da empresa no Brasil em 2007 foi de R$ 15,374 bilhões com o crescimento de 9,3% em relação a 2006. Esse desempenho foi decorrente da participação de 71% mercado interno e 29% das exportações. O lucro líquido em 2007 foi de R$ 3,032 bilhões – representando crescimento de 33,6%, em relação ao ano anterior. Para os próximos dois anos a empresa pretende investir cerca de US$1,3 bilhão.Desse valor, US$ 1 bilhão será investido na ArcellorMittal Aços Longos ( Ex-Belgo), o objetivo desse investimento é dobrar a produção na planta em Monlevade -MG, para 2,4 milhões de toneladas por ano. As melhorias nessa unidade incluem um novo alto-forno. Nas plantas de Tubarão e Vega, estão previstos investimentos de US$ 200 milhões. Outros US$ 127 milhões serão investidos na usina da Vega sediada em São Francisco do Sul – SC. (Conjuntura Econômica – FGV (Jul-08, p.34-5);

· GERDAU – Segundo os dados da empresa, divulgados no primeiro semestre de 2008, a Gerdau atingiu um faturamento bruto de R$ 22,3 bilhões, 35% superior ao igual período de 2007. Os dados sobre lucratividade também foram positivos, o lucro líquido aferido no período, foi de R$ 3,2 bilhões, 28,3% superior ao do mesmo período de 2007. O Grupo Gerdau pretende investir US$ 6,4 bilhões até 2010 na expansão de suas unidades e em inovações tecnológicas, US$ 4,4 bilhões desses recursos serão investidos no Brasil, os outros 2 bilhões serão investidos no exterior. Com esses investimentos o grupo Gerdau pretende aumentar em 14% sua produção, ou alcançar 28,3 milhões de toneladas. (Conjuntura Econômica – FGV (Jul-08, p.35-6);

· CSN – Os resultados da Companhia Siderúrgica Nacional referentes ao primeiro semestre de 2008, demonstram uma receita líquida de R$ 6,6 bilhões, 21% superior ao mesmo período de 2007. O lucro líquido da empresa foi de R$ 1,8 bilhões, esse resultado representa um crescimento de 5% em relação ao mesmo período de 2007. A CSN pretende investir US$ 3,4 bilhões, no plano de investimento, além de melhorias na unidade de Volta Redonda, dois grandes projetos de complexo siderúrgico de aços semi-acabados (voltados para exportação) se destacam: i) localizado na planta de Congonhas – MG. A previsão que essa unidade tenha capacidade de produção de 4,5 milhões de toneladas anuais de chapas grossas, aços longos, laminados a quente e trilhos daqui a cinco anos; e ii) o emprendimento localizado em Itaguaí – RJ, essa unidade também terá uma capacidade de produção de 4,5 milhões de toneladas de placas (Conjuntura Econômica – FGV (Jul-08, p.33);

· AÇOS VILLARES S.A. – A empresa registrou uma receita líquida em 2008, consolidada do até junho, de R$ 1,084 bilhão, 15% superior ao mesmo período de 2007. No primeiro semestre, o lucro líquido foi de R$ 204,6 milhões, 42% superior ao verificado no mesmo período do ano anterior.

· USIMINAS / COSIPA – A empresa divulgou em agosto uma receita líquida acumulada no primeiro semestre de 2008 de R$ 7,5 bilhões,12% superior aos resultados alcançados no mesmo período de 2007. A empresa atingiu um lucro líquido de R$ 1,5 bilhão, esse resultado representa um crescimento de 4% em relação ao mesmo período do ano anterior.

INVESTIMENTOS

As intenções de investimentos da indústria siderúrgica para os próximos dois anos serão de US$ 34 bilhões. O Banco Nacional de Desenvolvimento Econômico e Social – BNDES estima que até 2015 sejam investidos no setor mais US$ 39 bilhões, 24% desse total seriam financiados pelo BNDES. Esse aporte pode proporcionar, daqui a seis anos, uma produção de 80 milhões de toneladas aço por ano, estima o vice-presidente do Instituto Brasileiro de Siderurgia – IBS, Marco Pólo de Mello Lopes. (Conjuntura Econômica – FGV (Jul-08, p.37);

FONTES CONSULTADAS:

Instituto Brasileiro de Siderurgia – IBS. Estatísticas da Siderurgia Junho 2008.

______________________________. Anuário Estatístico 2008.

ARCELORMITTAL Brasil. Relatório Anual, 2007.

GERDAU. Relatório. Resultados parciais, julho 2008.

USIMINAS-COSIPA. Relatório Resultados parciais, julho 2008.

CSN. Relatório Resultados parciais, julho 2008.

AÇO VILLARES S.A. Relatório Resultados parciais., julho 2008 .

Revista Conjuntura Econômica, FGV, julho de 2008, Vol.62 nº 07.

Desempenho do Setor de Bens de Capital Mecânicos

APRESENTAÇÃO

Este estudo tem por objetivo analisar, de forma sintética, o desempenho do setor de bens de capital mecânicos no país, sobretudo nos anos de 2007 e nos primeiros sete meses de 2008.

Dentre os setores econômicos, o setor de bens de capital é o que apresenta a maior heterogeneidade entre produtos e estruturas de mercado. A complexidade da indústria de bens de capital enseja classificações distintas, criadas para enquadrar o amplo leque de produtos em segmentos específicos de acordo com sua complexidade tecnológica ou com os fins. Ainda que o setor apresente uma diversificação significativa, dois ramos merecem destaque: máquinas & equipamentos industriais e máquinas & equipamentos de transporte, esses dois segmentos representavam em 2005, cerca de 70% do valor agregado total da indústria de bens de capital (BNDES, 2007).

Após anos de estagnação, a partir de 2000 o setor iniciou um processo de recuperação, que resultou numa trajetória de recuperação das perdas. Nos últimos três anos, o setor vem apresentando um crescimento expressivo, indicando resultados recordes.

DESEMPENHO DO SETOR DE BENS DE CAPITAL MECÂNICOS

O setor de Bens de Capital-Mecânicos é composto por sete ramos ou subsetores: i) máquinas e equipamentos para a indústria de bens de consumo; ii) máquinas e equipamentos para a indústria de bens de capital e de componentes para bens de capital e indústria de transformação; iii) máquinas para infra-estrutura, logística e indústria de base; iv) máquinas e equipamentos para construção civil; v) máquinas e equipamentos para a agricultura e agroindústria; vi) máquinas e equipamentos para a indústria do petróleo e energia renovável; vii) outras máquinas.

FATURAMENTO DO SETOR

Faturamento do Setor – 2007

O faturamento do setor Bens de Capital Mecânicos em 2007 atingiu R$ 61,6 bilhões e representou um crescimento de 12,6% frente a 2006. Esse foi o melhor desempenho do setor em sete anos, de forma que, na comparação dos resultados de 2007 com o inicio da década (2000), verifica-se um crescimento de 127,2%. Para alcançar esse desempenho, o setor elevou a utilização da capacidade produtiva para 84,7% em dezembro de 2007, 4,5 pontos percentuais acima do resultado registrado em 2006 (80,2%), indicando níveis muito próximos da plena capacidade de produção.

FATURAMENTO DO SETOR NOS PRIMEIROS SETE MESES DE 2008

O faturamento do setor de Bens de Capital Mecânicos, de janeiro a Julho de 2008, atingiu R$ 42,9 bilhões, representando um crescimento de 26,31% na comparação com o mesmo período do ano passado.

BALANÇA COMERCIAL DO SETOR DE BENS DE CAPITAL MECÂNICOS – 2007

Balança Comercial 2007

O comportamento da balança comercial do setor, na série histórica de 2000-2007 registrou déficits em toda a série, sobretudo, nos últimos 19 meses, tem indicado um agravamento desse cenário. A manutenção do câmbio em níveis atuais gera uma profunda assimetria entre importações e exportações. De fato, em 2007, a corrente de comércio do setor cresceu 31,6% em relação a 2006. Tanto as exportações, quanto as importações do setor, atingiram, em 2007, seus maiores valores históricos. O dinamismo das vendas externas em 2007 veio acompanhado de um aumento das importações. Contudo, nos últimos anos o dinamismo das exportações tem sido sistematicamente inferior ao das importações.

Em 2007 as exportações somaram US$ 10,5 bilhões e as importações US$ 15,3 bilhões, com saldo negativo de US$ 4,79 bilhões, esse resultado representou um déficit de 111,9% maior do que o resultado registrado em 2006 (US$ 2,26 bilhões). Ainda que as exportações em 2007 tenham apresentado um expressivo crescimento (21,3%), esse desempenho não foi suficiente para superar o crescimento das Importações (39,9%) no mesmo período.

Balança Comercial 2008

O Saldo da balança comercial do setor no acumulado Jan-Jul/08, apresentou um resultado negativo de US$ 5,74 bilhões, esse desempenho representa um crescimento do déficit na ordem de 119,7% frente a igual período do ano anterior.

Importações de Jan-Jul – 2008

No acumulado de janeiro a julho de 2008, as importações do setor de Bens de Capital Mecânicos atingiram US$ 12,1 bilhões, esse desempenho representou um crescimento de 49,27% frente ao mesmo período de 2007. No período analisado, os Estados Unidos se destacam como o maior parceiro comercial brasileiro, tendo em vista que são os maiores importadores e compradores de produtos brasileiros. Os principais países dos quais o Brasil importa são: EUA (27,6%), Alemanha (14,38%), Japão (9,87%), China (9,13%), Itália (7,37%), França (4,09%).

Exportações de Jan- Jul – 2008

Por outro lado, as exportações, no acumulado de jan-jul de 2008, também apresentaram resultado acima do registrado no mesmo período de 2007. Entre jan-jul/08 as exportações somaram US$ 6,4 bilhões, representando um crescimento de 15,97% frente ao mesmo período do ano anterior. No período analisado, seis países concentram 50,9% de toda a demanda de produtos de Bens de Capital Mecânicos produzidos no Brasil: os Estados Unidos têm o maior peso (20,68%), Argentina (12,18%), México (5,80%), Alemanha (4,24%), Venezuela ( 4,04%) e Chile (4,04%)

Como ficou demonstrado, o desequilíbrio da balança comercial do setor é acentuado. A supremacia das importações frente às exportações continua grande e nos últimos dois anos esse quadro se deteriorou. Por exemplo, no comparativo do primeiro semestre 2008 frente ao mesmo período de 2007, enquanto as exportações cresceram 15,97%, as importações cresceram 49,27%.

EMPREGO

Os dados sobre emprego no setor de bens e capital mecânico registram um incremento de 4,28% em 2007 frente ao ano anterior. Em 2008, nos primeiros sete meses do ano, o emprego no setor apresentou variações positivas. Os dados de julho de 2008 confirmam essa tendência expansiva de crescimento, o contingente de ocupados formalmente no setor atingiu 244 mil trabalhadores, esse desempenho representa o melhor resultado de 2008 e da série histórica desde 2000, de sorte que, confrontando os dados de 2000 com os de julho/08, o nível de emprego cresceu 52,5%.

FONTES DE CONSULTA:

Indicadores Conjunturais. Associação Brasileira da Indústria de Máquinas e Equipamentos Mecânicos – ABIMAQ, Julho de 2008.

Revista do BNDES. Indústria Brasileira de Bens de Capital Mecânicos – Comércio Internacional. Rio de Janeiro, V.14N. 29 Jun 2008BNDES.

BNDES. Texto de Discussão 109. Estrutura e competitividade da Indústria de Bens de Capital. Agosto de 2007.

Boletim do Sindipa destaca campanha salarial

04 nov 2011

Edmilson Domingues fala sobre situação no setor sucroenergético

04 abr 2014

Hora da Boia: contagem regressiva para a edição mil

29 jan 2026

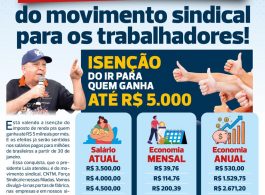

Isenção do IR para até R$ 5 mil: conquista do movimento sindical para os trabalhadores(as)!

29 jan 2026