26 set 2008

Notícias

Luiza de Carvalho, de São Paulo

Empresas largaram na frente na briga com o fisco em torno dos programas de participação nos lucros e resultados – os chamados PLRs. Ainda que não haja uma jurisprudência formada sobre o tema no Poder Judiciário, as primeiras decisões da Justiça Federal dão vitória aos contribuintes ao anular pesadas multas aplicadas pela Receita Federal do Brasil em autuações. O fisco começou a autuar empresas na tentativa de cobrar contribuições previdenciárias sobre os valores distribuídos aos funcionários em programas de participação nos lucros em 2006, quando essa função ainda estava a cargo da Receita Previdenciária. Mas a criação da Super-Receita, que unificou a arrecadação tributária e previdenciária na Receita Federal do Brasil em 2007, apertou o cerco às empresas.

Previstos no artigo 7º da Constituição Federal, o programa de participação nos resultados prevê a distribuição de lucros aos funcionários mediante o cumprimento de metas e foi regulamentados apenas no ano 2000 pela Lei nº 10.101, resultado da conversão de uma medida provisória de 1991. O PLR tem a intenção de ser um mecanismo para aumentar a produtividade das empresas por meio de incentivos aos trabalhadores sem incrementar os custos – já que sobre as verbas pagas não incidem contribuições previdenciárias. De acordo com a legislação, a formalização do programa pode ser feita por uma comissão de trabalhadores, integrada por um representante indicado pelo sindicato da categoria, ou por meio de uma convenção coletiva. O que vem motivando as multas durante a fiscalização da Receita são falhas em detalhes formais dos programas – como a exigência de um representante do sindicato da categoria na negociação do PLR e o intervalo de seis meses entre cada pagamento efetuado aos trabalhadores. Para o fisco, há programas que “maquiam” o pagamento de salários – sobre os quais incidem contribuições previdenciárias.

Ainda não há uma jurisprudência formada no Judiciário em ações que contestam as multas e a cobrança das contribuições impetradas pelas empresas. Há recursos no aguardo de uma análise do Superior Tribunal de Justiça (STJ), mas a corte ainda não se pronunciou sobre o tema. Nos tribunais regionais federais (TRFs), no entanto, o entendimento que tem prevalecido é o de que valores distribuídos a título de distribuição de lucros não configuram pagamentos de natureza salarial, sendo ilegítima a incidência da contribuição social com base na folha de salários. No TRF da 4ª região, com jurisdição nos Estados do Sul do país, há pelo menos seis decisões nesse sentido.

Em um dos casos, uma empresa de grande porte de Porto Alegre foi multada em cerca de R$ 5 milhões – somadas a multa e as contribuições não-recolhidas dos últimos cinco anos – porque a fiscalização constatou que o arquivamento do acordo celebrado entre os funcionários e a empresa não foi feito no sindicato dos trabalhadores, como determina a lei. Os magistrados do TRF da 4ª região decidiram pela não-incidência da contribuição previdenciária sobre as verbas pagas pelo PLR, por entender que, no caso, o programa possui metas claras e tem o objetivo de atingir resultados econômicos e de produtividade. “A lei não vincula o arquivamento à tributação do PLR”, diz o advogado René Bergmann Ávila, do escritório René Ávila Advogados, que defende a empresa. Segundo ele, a fiscalização faz exigências inviáveis às empresas, como a participação de um representante de cada categoria profissional existente na empresa durante a negociação do programa. O fisco recorreu da decisão e o caso está à espera de uma decisão do STJ.

O advogado José Carlos Mota Vergueiro, do escritório Velloza, Girotto e Lindenbojm Advogados Associados, acompanha 14 processos do tipo em andamento e já obteve uma sentença favorável a uma de suas clientes. Segundo ele, um dos argumentos bastante utilizado nas autuações é o de que os trabalhadores receberam um valor mais alto em PLR do que seus próprios salários, embora a lei não estipule nenhum limite. “A fiscalização se apega em um aspecto formal para invalidar um programa muito benéfico aos funcionários”, diz Vergueiro.

Já uma empresa cliente do advogado Marcelo Gômara, sócio do escritório TozziniFreire Advogados, conseguiu anular, em primeira instância, uma multa de R$ 20 milhões referente à incidência de contribuições previdenciárias de verbas pagas pelo PLR durante três anos. Segundo Gômara, o motivo da autuação foi o fato de a empresa ter pago aos funcionários mais do que o estipulado no acordo do PLR. Em outros casos que a banca acompanha, empresas foram autuadas sob a alegação de não terem estabelecido metas claras a serem cumpridas pelos funcionários, outra exigência da lei. “A Receita está provocando um desestímulo ao uso do PLR e insegurança jurídica”, afirma Gômara.

Advogados afirmam que a fiscalização não se apega somente às regras definidas pela lei para autuar as empresas. Segundo Gustavo Damazio de Noronha, do escritório Gaia, Silva Rolim Advogados, há casos em que o fiscal entende que o critério usado para definir as metas de determinada categoria de empregados não é justo por ser diferente de outros na empresa. “A fiscalização não pode entrar no mérito do critério estabelecido para as metas”, diz Noronha. A advogada Raquel Simões, do escritório Braga & Marafon, que atua na defesa administrativa de sete empresas, diz que outro motivo para as autuações é a exigência da comprovação de que o funcionário cumpriu as metas estabelecidas no PLR. “A facilidade de cruzar informações entre a Receita e o Instituto Nacional do Seguro Social (INSS) intensificou a fiscalização”, afirma.

O único questionamento sobre a tributação dos PLRs que chegou às cortes superiores que se tenha conhecimento foi sobre o recolhimento de contribuições previdenciárias sobre a participação nos lucros de funcionários referente ao período de outubro de 1988 até a edição da Medida Provisória nº 794, de 1991. Neste mês, ao julgar um recurso ajuizado pelo INSS contra a Vale, o Supremo Tribunal Federal (STF) concluiu que o PLR só passou a ficar isento de recolhimento após a edição da medida provisória. O entendimento do Supremo contraria a maioria dos precedentes no STJ, segundo os quais mesmo antes de 1991 a Constituição já vetava a vinculação dos valores pagos em PLRs a salários.

Procurada pelo Valor, a assessoria de imprensa da Receita Federal do Brasil, responsável pelas fiscalizações, declarou que o assunto ainda está em discussão e preferiu não se pronunciar. A Procuradoria-Geral da Fazenda Nacional (PGFN), que faz a defesa do fisco nas ações judiciais desse tipo, informou à reportagem que não se pronunciaria sobre o tema porque a coordenação responsável pelo setor ainda não tomou conhecimento do fato, que foi tratado pelo INSS até a criação da Super-Receita, e porque o STJ ainda não se pronunciou a respeito. O INSS, por sua vez, informou ao Valor que nem o órgão e tampouco o Ministério da Previdência podem falar sobre o assunto, já que o tema se refere a uma atribuição que agora é da Receita Federal do Brasil.

Programas são questionados em ações de ex-funcionários

A incidência de contribuições previdenciárias sobre verbas pagas em programas de participação nos lucros e resultados (PLRs) também tem sido questionada na Justiça do trabalho – quando ex-empregados ajuizam ações contra empresas para tentar incorporar as verbas às rescisões. Na maioria das vezes, os trabalhadores se apegam a detalhes formais do programa para provar que a empresa não seguiu as determinações da Lei nº 10.101, de 2000 e, por isso, as verbas são de natureza salarial.

Ainda não há jurisprudência formada sobre o tema, mas, em geral, os tribunais regionais do trabalho (TRTs) estão sendo mais flexíveis em relação ao cumprimento dos detalhes formais dos acordos de PLRs. Um exemplo é uma decisão do TRT de Minas Gerais favorável a uma empresa que estava sendo processada por um ex-empregado. No caso, o trabalhador tentava obter a integração do PLR à sua rescisão sob a alegação de que o acordo foi celebrado sem que a empresa observasse a exigência de que a comissão dos trabalhadores deveria ser integrada também por um representante do sindicato da categoria. O tribunal, porém, eximiu a empresa do pagamento por entender que, ao instituir o PLR, houve a intenção de implementar um benefício em prol dos empregados.

Na Justiça do trabalho há também ações ajuizadas pelos próprios sindicatos. Foi o que aconteceu com uma empresa nacional de grande porte, cliente do advogado Paulo Sérgio João, sócio do escritório Mattos Filho Advogados. Ela sofreu cerca de 40 ações em todo o país impetradas por sindicatos que pretendiam descaracterizar o PLR porque não houve participação de seus representantes nos acordos firmados. Segundo o advogado, a empresa venceu todas as ações nas duas instâncias, após a Justiça do trabalho analisar todas as características do programa. De acordo com o advogado Orlando José de Almeida, do escritório Homero Costa Advogados, nos casos em que atuou os juízes atentaram para o fato de se a empresa realmente tentou desvirtuar o objetivo da lei. Segundo Almeida, ao defender um trabalhador em um caso do tipo, o TRT de Minas considerou que o PLR de uma empresa de vendas tinha natureza salarial. Isso porque a empresa antecipava mensalmente os pagamentos do PLR, confundindo-o, segundo o advogado, com uma comissão de vendas.

No Tribunal Superior do Trabalho (TST), há decisões que garantem características de natureza salarial a PLRs por questões formais. Um dos pontos em que a corte tem sido inflexível, por exemplo, é o desrespeito à periodicidade de seis meses para os pagamentos. (LC)

CNTM participa de encontro da Rede de Trabalhadores da Weg

16 abr 2014

Vale irá retomar produção em Minas Gerais, afirma sindicato

18 ago 2009

Hora da Boia: contagem regressiva para a edição mil

29 jan 2026

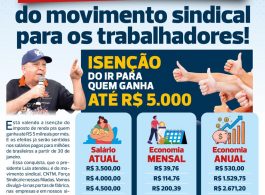

Isenção do IR para até R$ 5 mil: conquista do movimento sindical para os trabalhadores(as)!

29 jan 2026