20 out 2010

Notícias

1 – Apesar das melhorias ocorridas na economia após a reforma monetária de 1994 (Plano Real), o Brasil continua enfrentando limites estreitos para o crescimento.

2 – Taxas anuais de crescimento de 5,5% a 6,0% por períodos longos exigem taxas de investimento em torno de 25% do Produto Interno Bruto – PIB. Porém, tais taxas são insustentáveis com a política econômica atualmente praticada que, no máximo, nos levaria a crescimento não superior a 4,5% a.a.

3 – A poupança interna (Si) é insuficiente para financiar investimentos de 25% do PIB, ela precisa ser complementada pela poupança externa (Se). Assim, o total de poupança (S) seria a soma de ambas: S = Si + Se.

A poupança interna se forma, basicamente, de três maneiras: i) parte da renda das famílias que não é gasta; ii) pelos lucros retidos (não distribuídos aos acionistas e não investidos) das empresas e iii) parcela das receitas do governo não despendida em custeio e/ou investimentos.

A poupança externa, por sua vez, é acumulada quando se contrai um passivo no exterior, isto é, recursos de fora ($) que entram no país. Se essa poupança externa (= passivo externo) entrar na forma de (a) aplicações financeiras ou no mercado de capitais (bolsa de valores), serão remetidos recursos para o exterior em forma de juros e dividendos. Se o dinheiro vier através de (b) empréstimos, deverão ser remetidos para o exterior juros e amortizações referentes a esses empréstimos e, se os recursos forem internalizados a partir de (c) investimentos diretos (na produção de mercadorias ou serviços), a contrapartida será a remessa de lucros. Nas três formas de internalização de recursos (poupança) externos há custos e os respectivos pagamentos serão efetuados em moeda estrangeira, normalmente dólar norte-americano e euro.

4 – De qualquer forma, à medida que absorvemos poupança externa, aumentamos nosso passivo externo e elevamos nosso déficit em relação ao exterior (aumentamos nosso déficit em conta-corrente), passando a dever mais. Para honrar esse compromisso, o país necessita gerar recursos em dólares ou euros. A maneira saudável de se fazer isso é exportar mais do que se importa, gerando o que se chama de “superávit na balança comercial” e, com esse superávit, pagar as dívidas. Outras maneiras de financiar o “déficit em conta-corrente” é através das formas (a), (b) ou (c), descritas no parágrafo 3, que dão alívio no curto prazo, mas criam maiores obrigações no longo prazo.

5 – No curto prazo, aumentar as exportações e, ao mesmo tempo, reduzir as importações, só é possível com desvalorização cambial, quando o dólar se valoriza em relação ao real (ou, igualmente, o real se desvaloriza em relação ao dólar). Porém, não é esse movimento que se observa no Brasil, pelo contrário, o real está se valorizando em relação ao dólar (ou ao euro), fazendo com que as exportações se reduzam e as importações aumentem. Então, ao invés de caminharmos na direção de aumentos nas exportações, fazemos o contrário, o real valorizado prejudica as exportações e estimula as importações. Com isso, o superávit na “balança comercial” vai se reduzindo, tornando-se insuficiente para financiar o déficit em “conta-corrente”.

6 – O comportamento da “conta-corrente” é acompanhado de perto por aqueles que têm interesses em investir no país. Se o déficit em conta-corrente mostrar tendência de aumento, as apreensões sobre a saúde do setor externo do país começam a aparecer e o financiamento desse déficit torna-se mais difícil, pois os empréstimos externos começam a rarear e encarecer. No limite, as linhas de créditos externos desaparecem, são cortadas, pois os bancos estrangeiros passam a desconfiar da capacidade de o país saldar seus compromissos. Nesses casos extremos, geralmente, recorre-se ao Fundo Monetário Internacional – FMI.

7 – Antes que isso aconteça (um eventual socorro do FMI), deverá ocorrer a desvalorização cambial (tecnicamente, uma depreciação da taxa real de câmbio), que tem por objetivo gerar saldos positivos (superávits = exportações maiores que as importações) na “balança comercial”. A desvalorização cambial pode ocorrer naturalmente, no mercado de câmbio, ou ser induzida pelo governo, e tornará mais competitiva as exportações e mais caras as importações. Os saldos daí gerados irão cobrir o déficit externo (o déficit em conta-corrente).

8 – Resolvido o problema externo, voltemos ao nosso ponto de partida: a quantidade de poupança necessária para financiar os investimentos que levem a economia a um crescimento em torno de 6,0% a.a. Como relatado no início, o país não gera poupança suficiente para sustentar essa taxa de crescimento, necessitando o complemento da poupança externa. Mas, se não houver mais déficit externo, os recursos vindos do exterior não serão mais utilizados para financiá-lo, pois não é mais necessário. Caso esses recursos continuem entrando, a conta-corrente, ao invés de apresentar déficit, terá superávit. Foi mais ou menos por esse caminho que o país saldou seu débito com o FMI.

9 – O superávit externo (maior entrada que saída de recursos) irá se transformar em reservas internacionais (hoje por volta de US$ 270 bilhões), uma quantidade de divisas (moedas fortes como dólar e euro, por exemplo) que o governo mantém e que cumpre alguns papéis importantes, tais como: garantir importações estratégicas caso haja grave crise cambial [1] (redução drástica no fluxo de divisas para o país); dar segurança ao setor externo na eventualidade de crises econômicas; assegurar aos investidores estrangeiros a capacidade de saldar compromissos externos; mostrar o grau de solidez da economia e, em conseqüência, garantir, de certa forma, a estabilidade do real.

10 – Ostentar reservas internacionais de US$ 270 milhões é muito bom. Há, porém, custo para mantê-la. O governo adquire grande parte das divisas que entram no país, mas não o faz com reais, os recursos externos são trocados por títulos do Tesouro Nacional [2], pagando juros à taxa Selic (hoje a 10,75% a.a.). Esse montante adquirido é aplicado em papéis internacionais (títulos do governo norte-americano, por exemplo), que pagam bem menos que a Selic. A diferença (o custo) é bancada pelo próprio Tesouro, fato que aumenta o montante da dívida pública. Assim, sempre que o governo compra divisas no mercado, ele está aumentando suas reservas internacionais, mas está, também, emitindo títulos públicos, isto é, aumentando seu passivo e, portanto, a dívida pública.

11 – O grosso de nossas reservas cambiais se formou entre 2003 e 2007, período em que as contas externas brasileiras acumularam seguidos superávits. Esse cenário alterou-se a partir de 2008, quando, ao invés de superávit, as transações correntes começaram a apresentar déficits. A previsão para 2010 é de que a balança de transações correntes apresente déficit em torno US$ 47 bilhões (cerca de 2,5% do PIB), o dobro do ocorrido em 2009.

12 – O superávit da balança comercial (exportações – importações) não será suficiente para financiar todo o déficit nas transações correntes, parte desse financiamento virá dos recursos que ingressarão no país no mercado financeiro, de capitais e de investimentos diretos de empresas multinacionais.

13 – Estudos indicam que a deterioração do setor externo da economia brasileira deve-se muito mais à valorização do real que ao crescimento do país. Quando a economia de um país começa a crescer velozmente, a quantidade de produtos vindos do exterior (materiais primas, insumos, máquinas e equipamentos, tecnologia, bens duráveis etc) também aumenta, causando déficits na balança comercial. No Brasil, o aquecimento da economia não é responsável pelos déficits correntes, que decorrem, majoritariamente, da apreciação cambial, esta sim, compromete severamente o equilíbrio do setor externo.

14 – Desequilíbrio no setor externo, cristalizados em recorrentes déficits na balança de transações correntes, compromete o crescimento econômico. Se no curto prazo é possível financiá-los, o mesmo não se garante para o longo prazo. A partir de certo patamar (medido em relação ao PIB), os agentes externos não mais financiarão o déficit, receosos de que o país não terá recursos (dólar ou euro) para cobrir as obrigações decorrentes desse passivo. Sem os recursos externos não haverá, também, poupança necessária para alavancar o crescimento da economia. Nessa perspectiva, está dado os limites do crescimento.

15 – Como, então, sair dessa armadilha? Há várias possibilidades e teorias a respeito, quase todas preocupadas com a baixa capacidade de o país acumular poupança interna suficiente para alavancar o crescimento. Uma delas argumenta que é preciso intervir e alterar o regime cambial, já que o mercado, devido uma série de circunstâncias (principalmente taxas de juros internas e preço das commodities) não alterará a taxa de câmbio o suficiente para recuperar a balança comercial. Administrar o câmbio, reduzir as taxas de juros e impor regras mais rígidas quanto à movimentação de capitais externos no país seriam as medidas a serem tomadas no curto prazo, para evitar um desastre futuro na economia. Essas medidas trariam mais vitalidade à economia, dinamizando o setor industrial no sentido de fazê-lo mais competitivo, tornando o país menos dependente de recursos externos.

16 – Uma segunda teoria não considera relevante o regime cambial (flutuante ou administrado), tanto num caso quanto em outro, é possível que os déficits em conta corrente sejam financiados por longos períodos pela entrada de capitais especulativos de curto prazo, escorados nas altas taxas de juros e na própria valorização do real. Essa é uma “atitude irracional” do mercado que, devido sua natureza instável, pode ter seu “estado de ânimo” alterado de uma hora para outra e reverter totalmente as expectativas em relação à sustentabilidade futura das contas externas do país e provocar, subitamente, uma evasão de divisas capaz de desestabilizar a moeda e a economia. Evidente que, quanto maior for as reservas internacionais do país, maior será a resistência, porém os custos podem ser muito altos. Para esses economistas, o que importa é ter um “câmbio alinhado” com as necessidades do país, isto é, uma taxa de câmbio que equilibre o balanço de transações correntes, não importando se esse câmbio é flutuante ou administrado.

17 – Uma outra abordagem sobre o tema é menos intervencionista em relação ao câmbio e às taxas de juros. Ela afirma que o país deve promover um ajuste fiscal (redução dos gastos do governo) para garantir aumentos nos níveis de poupança capazes de sustentar o crescimento. Para eles, a utilização da poupança externa a partir de déficits em conta corrente é temerária, uma vez que o próprio crescimento do déficit pode inibir a entrada de recursos no país, além de a atual conjuntura econômica mundial não ser confiável. Deveríamos, sim, imitar a formiguinha: cortar gastos, aumentar a poupança doméstica, investir e reduzir o déficit externo. Precisamos, então, utilizar a poupança externa com cautela e ir substituindo-a na medida em que a poupança doméstica cresça em função do corte de gastos.

18 – Finalmente, alguns economistas interpretam a criação do Fundo Soberano e os aumentos das alíquotas do IOF sobre aplicações vindas do exterior como um claro sinal de que o governo vê na taxa de câmbio uma variável estratégica para o desenvolvimento econômico. Assim, a valorização cambial, de há muito em curso, representa verdadeira ameaça ao crescimento econômico. Essa tendência deve ser freada, pois põe em risco o equilíbrio das contas externas, podendo ensejar, no futuro, ataques especulativos contra o real, que reduzirão o fluxo de capitais para o país provocando violenta depreciação da moeda. Embora as medidas tomadas pelo governo tentem coibir a excessiva entrada de recursos externos, elas não são suficientes. Para esses economistas, a introdução de “quarentena” de um ano[3] para aplicações de capitais externos em renda fixa seria a decisão mais cor reta para conter seu fluxo e, deste modo, evitar que o real continue se valorizando.

19 – Em síntese, o que se pode depreender das diversas abordagens elencadas acima, é que câmbio e poupança interna são variáveis chaves para o país alcançar crescimento econômico sustentável, com pouca dependência de capitais externos e de longo prazo. A taxa de juros, outro item importante, está muito ligada ao que eventualmente possa acontecer com o câmbio. Portanto, as decisões de política econômica do próximo governo não podem deixar de tratar desse assunto com muito cuidado.

Colaboração Airton Gustavo dos Santos

Dieese/Força Sindical

www.fsindical.org.br

[1] O Brasil importou em 2009 US$ 127.647 milhões. Portanto, as atuais reservas cambiais brasileiras garantem 2,15 vezes (2 anos e dois meses) o valor das importações de 2009.

[2] Caso o governo transformasse os recursos ($) vindos do exterior imediatamente em reais, haveria um excesso de moeda (reais) em circulação, correndo-se o risco de perder o controle da inflação.

[3] Os capitais de curto prazo (especulativos) só poderiam deixar o país depois de um ano de permanência. Deixaria de haver, então, livre movimentação de capitais.

1º Encontro do Setor de Montadoras em Gravataí

04 set 2014

Dia da Amazônia – 5 de setembro

05 set 2023

Hora da Boia: contagem regressiva para a edição mil

29 jan 2026

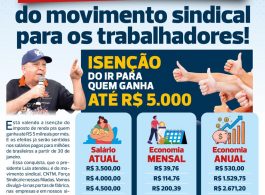

Isenção do IR para até R$ 5 mil: conquista do movimento sindical para os trabalhadores(as)!

29 jan 2026